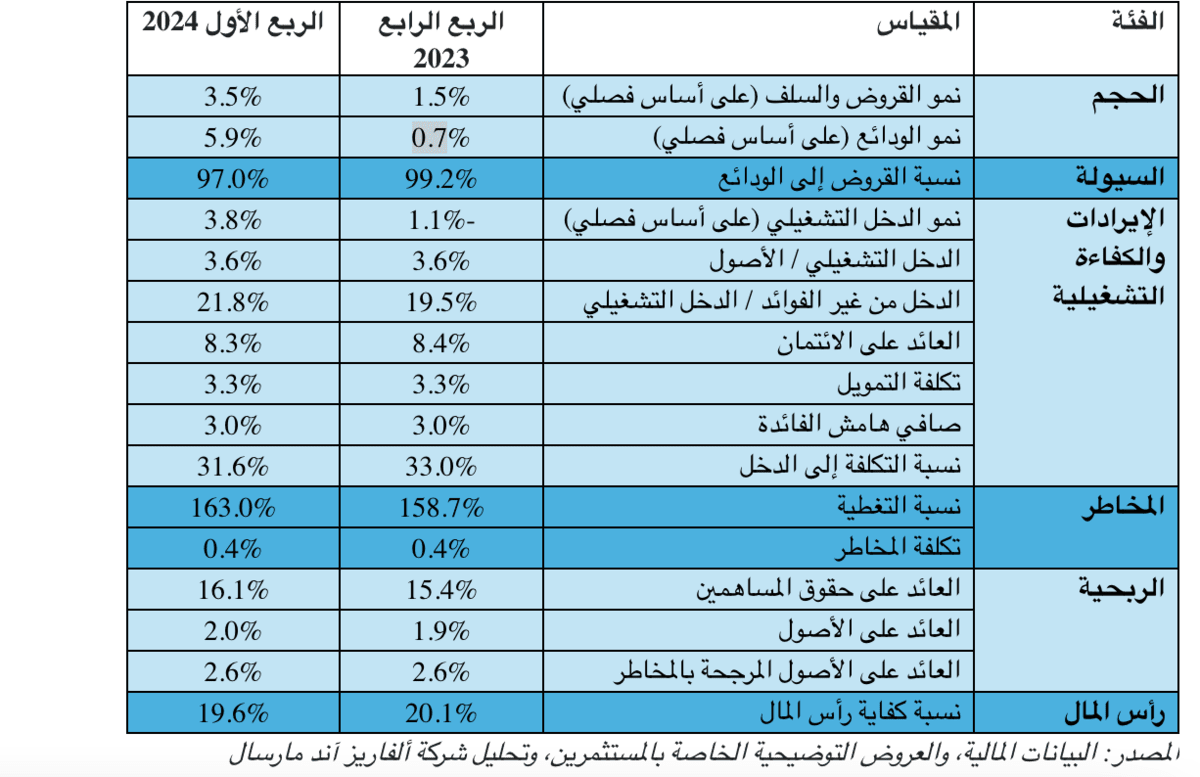

كشفت “ألفاريز آند مارسال“، الشركة العالمية المتخصصة في تقديم الخدمات الاستشارية، عن إصدار تقرير أداء القطاع المصرفي في المملكة العربية السعودية للربع الأول من العام 2024. ويوضح التقرير نمو ودائع البنوك السعودية الرئيسية بمعدل +5.9 في المئة على أساس فصلي، أي أسرع من معدل نمو القروض والسلف البالغ +3.5 في المئة، مما أدى إلى انخفاض معدل القروض إلى الودائع بنسبة 2.2 في المئة على أساس فصلي، متأثراً بارتفاع معدل الودائع الذي وصل إلى 97 في المئة في الربع الأول من العام 2024.

وسجل الدخل التشغيلي ارتفاعاً بنسبة 3.8 في المئة على أساس فصلي، ويعود السبب الأكبر لذلك إلى ارتفاع الدخل غير الأساسي بنسبة +16.2 في المئة على أساس فصلي مع نمو طفيف في صافي دخل الفوائد بنسبة +0.8 في المئة على أساس فصلي. كما أدت مخصصات انخفاض القيمة البالغة +10.7 في المئة على أساس فصلي إلى الحد من نمو صافي الدخل عند +6.0 في المئة على أساس فصلي.

تحسن في كفاءة التكاليف

وقد أظهرت البنوك تحسناً في كفاءة التكاليف في ضوء انخفاض نسبة التكلفة إلى الدخل بواقع 1.4 في المئة على أساس فصلي، كما ارتفع العائد على حقوق المساهمين بواقع 0.7 في المئة على أساس فصلي ليصل إلى 16.1 في المئة، مع زيادة طفيفة في العائد على الأصول بنسبة 0.1 في المئة ليصل إلى 2.0 في المئة خلال الربع الأول من العام 2024.

أبرز التوجهات في نتائج الربع الأول من العام 2024

- ارتفع إجمالي القروض والسلف لأكبر عشرة بنوك بنسبة 3.5 في المئة على أساس فصلي، مقارنةً مع +1.5 في المئة في الربع السابق. كما ازداد إجمالي الودائع بنسبة 5.9 في المئة على أساس فصلي، مدفوعاً بنمو ودائع الحسابات الجارية وحسابات التوفير بنسبة +8.2 في المئة على أساس فصلي.

- ارتفع الدخل التشغيلي نتيجة الزيادة الملحوظة في الدخل من غير الفوائد، رغم النمو البطيء في صافي دخل الفوائد. وسجل إجمالي الدخل التشغيلي ارتفاعاً بنسبة 3.8 في المئة على أساس فصلي، ليصل إلى 34.1 مليار ريال سعودي خلال الربع الأول من العام 2024.وأبرز أسباب هذا الارتفاع هو زيادة الدخل من غير الفوائد بنسبة 16.2 في المئة على أساس فصلي ليصل إلى 7.4 مليار ريال سعودي، في حين ارتفع صافي دخل الفوائد بشكل طفيف بنسبة 0.8 في المئة على أساس فصلي وصولاً إلى 26.7 مليار ريال سعودي.

- انكمش صافي هامش الفائدة بمقدار 6 نقاط أساس على أساس فصلي ليصل إلى 2.96 في المئة، وبرز هذا الانكماش في سبعة من أكبر 10 بنوك سعودية. وانخفض العائد على الائتمان بواقع 7 نقاط أساس على أساس فصلي، مع استقرار كلفة التمويلات عند 3.3 في المئة في الربع الأول من العام 2024. وفي ذروة أسعار الفائدة، سجل صافي الدخل من الفوائد ارتفاعاً طفيفاً بنسبة +0.8 في المئة على أساس فصلي، مما يشير إلى عدم قدرة البنوك على إعادة تسعير جميع الأصول بصورة إيجابية. وقد سجل صافي الهامش بين العائد على الائتمان وكلفة التمويلات انخفاضاً طفيفاً بمقدار 6 نقاط أساس على أساس فصلي في الربع الأول من العام 2024، مترافقاً مع انخفاض معدل القروض إلى الودائع بنسبة 2.2 في المئة على أساس فصلي، مما أدى إلى انكماش صافي هامش الفائدة.

- بعد انخفاضها على مدار أربعة فصول متتالية، ارتفعت نسبة التكلفة إلى الدخل بمقدار 138 نقطة أساس على أساس فصلي لتصل إلى 31.6 في المئة في الربع الأول للعام 2024، مدفوعةً بتراجع النفقات التشغيلية بنسبة -0.5 في المئة على أساس فصلي، وارتفاع الدخل التشغيلي بنسبة +3.8 في المئة على أساس فصلي. وسجلت معظم بنوك المملكة العربية السعودية تحسناً ملحوظاً في كفاءة التكاليف في الربع الأول من العام.

توجهات أخرى

تراجع المخاطر

سجلت المخاطر تراجعاً بسيطاً بواقع 3 نقاط أساس على أساس فصلي نتيجة ارتفاع مخصصات انخفاض القيمة، لتستقر عند 0.4 في المئة في الربع الأول من العام 2024. وقد انخفضت تكلفة المخاطر في نصف البنوك العشرة الكبرى للمملكة.

تحسن في الربحية

شهدت ثمانية من أكبر 10 بنوك سعودية تحسناً في الربحية، حيث أدى ارتفاع الدخل التشغيلي وتحسن كفاءة التكاليف إلى ارتفاع العائد على حقوق المساهمين. كما ارتفع صافي الدخل الإجمالي لبنوك المملكة بنسبة 6.0 في المئة على أساس فصلي، ووصل إلى 18.7 مليار ريال سعودي في الربع الأول من العام 2024، على الرغم من النمو البطيء في صافي دخل الفوائد بنسبة 0.8 في المئة على أساس فصلي. وتُعزى أرباح البنوك بشكل أساسي إلى النمو الكبير في الدخل غير الأساسي بنسبة +16.2 في المئة على أساس فصلي، مع انخفاض النفقات التشغيلية بنسبة -0.5 في المئة على أساس فصلي. كما أدى ارتفاع صافي الدخل إلى ازدياد العائد على حقوق المساهمين إلى 16.1 في المئة، مرتفعاً بنسبة +0.7 في المئة على أساس فصلي، ونمو العائد على الأصول إلى 2.0 في المئة بعد ارتفاعه بنسبة +0.1 في المئة على أساس فصلي.

أداء أكبر عشرة بنوك مدرجة في السعودية

ويهدف تقرير آلفاريز آند مارسال لأداء القطاع المصرفي إلى تسليط الضوء على أداء أكبر عشرة بنوك مدرجة في المملكة العربية السعودية من خلال تحليل بياناتها ومقارنة أدائها في الربع الأول من العام 2024 والربع الأخير من العام السابق. ويُقيّم التقرير، الذي يستند إلى بيانات السوق المنشورة من مصادر مستقلة و16 مقياساً مختلفاً، مجالات الأداء الرئيسية للبنوك، بما في ذلك الحجم والسيولة والدخل وكفاءة التشغيل والمخاطر والربحية ورأس المال.

وتضمنت قائمة البنوك العشرة المشمولة في التقرير كل من البنك الأهلي السعودي، ومصرف الراجحي، وبنك الرياض، والبنك السعودي البريطاني (ساب)، والبنك السعودي الفرنسي، والبنك العربي الوطني، ومصرف الإنماء، وبنك البلاد، والبنك السعودي للاستثمار، وبنك الجزيرة.

توقعات باستمرار تركيز البنوك السعودية على التكاليف طوال العام 2024

وتعليقاً على هذا الموضوع، قال السيد أسد أحمد، المدير العام ورئيس قسم الخدمات المالية في الشرق الأوسط لدى شركة ألفاريز آند مارسال: “يأتي التحسن الإيجابي في أداء البنوك خلال الربع الأول من العام 2024 بعد الأرباح القوية التي حققتها في العام 2023، حيث يشكل ارتفاع رسوم البنوك والدخل غير الأساسي أبرز أسباب تحسن نسب الربحية للسنة المالية الحالية.

على الرغم من استمرار البنك المركزي السعودي في اتباع قرارات الاحتياطي الفيدرالي الأمريكي فيما يتعلق بمعدل أسعار الفائدة المرجعية، نتوقع أن تؤدي أسعار الفائدة المرتفعة إلى الحد من نمو حجم قروض الرهن العقاري في السنة المالية 2024، حتى مع احتفاظ البنوك السعودية برأس مال جيد. ومن المرتقب أن يشهد النصف الثاني من العام 2024 بداية انعكاس دورة أسعار الفائدة، حيث قد تؤثر أسعار الفائدة المنخفضة على هوامش الربح، مما سيضطر البنوك إلى زيادة تركيزها على دخل الرسوم.

ونتوقع أن يستمر تركيز البنوك على التكاليف طوال العام 2024 نظراً للبيئة الاقتصادية المتّسمة بالتحديات، غير أن قروض الشركات ستشهد مزيداً من النمو مدفوعةً بالمشاريع الرائدة في إطار رؤية المملكة 2030 والنشاط الاقتصادي القوي الناتج عنها”.

انقر هنا للاطلاع على المزيد من أخبار المصارف والتمويل.